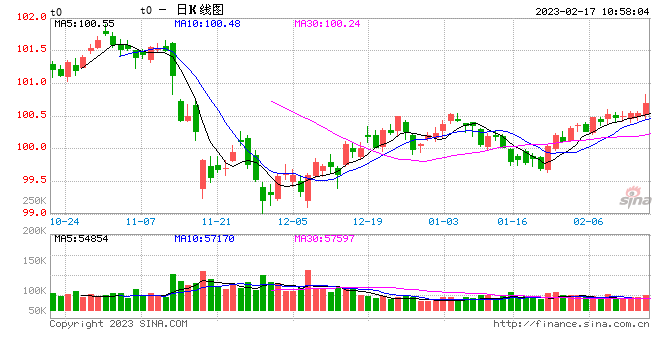

国债期货:股市下跌昨日期债反弹 短期仍处区间震荡阶段

- 18

- 2023-02-17 10:58:04

- 403

广发期货

[国债期货]

【市场表现】

国债期货上午窄幅震荡午后拉升全线收涨,10年期主力合约涨0.16%,5年期主力合约涨0.08%,2年期主力合约涨0.04%。银行间主要利率债收益率变动不大,截至发稿,10年期国开活跃券“22国开20”收益率上行0.2bp,10年期国债活跃券“22附息国债25”收益率下行0.2bp,4年期国开活跃券“22国开08”收益率上行0.6bp,7年期国债活跃券“22附息国债27”收益率下行0.25bp。

【资金面】

公开市场方面,央行开展4870亿元逆回购,当日有4530亿元逆回购到期,净投放340亿元。资金面,资金面方面,央行周四公开市场逆回购加码并转为单日净投放,不过受到税期走款的影响,资金面依然呈现收敛态势,主要回购利率全线上行,隔夜回购加权利率已反弹到2%关口上方。税期走款之际逆回购虽有加量但净投放力度仍有限,后续变化仍需关注央行操作情况。

【消息面】

中国1月70大中城市中有36城新建商品住宅价格环比上涨,去年12月为15城;环比看,合肥、上海均涨0.7%领跑,北京、广州、深圳分别涨0.4%、跌0.2%、跌0.2%。国家统计局表示,1月份,一线城市商品住宅销售价格环比转涨、二三线城市环比降势趋缓,一线城市商品住宅销售价格同比上涨、二三线城市同比下降。

【操作建议】

短期在股市下跌影响下期债受情绪扰动拉涨,但目前面临税期和逆回购大量到期的扰动,预期资金面或阶段性趋紧,前期期债已上行至区间上限,预期期债将震荡偏弱,整体还是处在区间震荡阶段。建议短期单边交易性需求维持中性,T2303运行区间参考99.1-100.5。考虑到2303合约存续期间IRR偏低,空头移仓压力较大,短期回调后预期2303-2306价差存在走阔可能,建议可关注做阔跨期价差机会

[贵金属]

【行情回顾】

隔夜,美国公布1月生产者价格指数PPI尽管同比继续由6.5%回落至6%,但远高于市场预期,环比升0.5%创8个月最大增幅。企业生产价格仍高企强化了市场加息预期,同时再有美联储官员支持加码升息幅度,美元指数应声反弹至104之上,美债收益率亦走高,贵金属则维持偏弱震荡。COMEX黄金期货小幅高开后整体在开盘价附近窄幅波动,收盘价为1845.3美元/盎司微跌0.07%;COMEX白银期货波动幅度相对更大同步手跌,收盘报21.56美元/盎司跌0.28%。

【后市展望】

美国强势就业和顽固通胀数据反映经济仍存在支撑,消费数据回升也进一步印证这情况,市场对弱预期的交易持续面临纠正,此外美联储官员陆续发表讲话仍强调通胀压力的偏鹰表态使市场重新定价货币政策的线路,6月将继续加息的概率上升。在美国通胀未能见到显著回落的大逻辑下情况下美元指数和美债收益率将有支撑,多头维持谨慎使黄金价格承压,金价短期在1900美元(415元)下方波动。

短期金融属性对白银影响较负面利空力量有所加强,工业需求则受到经济衰退预期影响转弱,此外来自印度等地区的实物投资需求有所减少,库存下降趋势缓和,银价在黄金的拖累下跌幅更大,短期在22美元(5000元)下方维持偏弱震荡。

【技术面】

COMEX黄金持续大幅回落破坏均线的多头排列形态,下方支撑在60日均线1840美元附近若跌破将持续回落,MACD绿柱持续扩散短期空头力量更强;COMEX白银跌破60日均线在23美元存在阻力,下方支撑在21.5美元附近,MACD绿柱扩张暂缓但空头力量仍主导市场。

【资金面】

此前贵金属上涨行情中金银ETF的持仓止跌但目前仍未有显著回升,散户投资者和长期资金回流的兴趣有限,居民可支配收入和存款减少或压抑了金融投资需求。

【操作建议】

贵金属走势偏弱单边建议逢高做空,多金银比继续持有。

免责声明

本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。

本报告反映研究人员的不同观点、见解及分析方法,并不代表广发期货或其附属机构的立场。报告所载资料、意见及推测仅反映研究人员于发出本报告当日的判断,可随时更改且不予通告。

在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。

本报告旨在发送给广发期货特定客户及其他专业人士,版权归广发期货所有,未经广发期货书面授权,任何人不得对本报告进行任何形式的发布、复制。如引用、刊发,需注明出处为“广发期货”,且不得对本报告进行有悖原意的删节和修改。

广发期货有限公司提醒广大投资者:期市有风险 入市需谨慎!

发表评论